Introdução

Os Exchange-Traded Funds (ETFs) são aglomerados de ativos transacionados na bolsa de valores, normalmente geridos de forma passiva e oferecem uma forma simples e económica de investir num portfólio diversificado de ativos. Como existem milhares de ETFs disponíveis nas bolsas norte-americanas, encontrar o ideal para a sua estratégia de investimento pode parecer um desafio. Este guia explica como escolher o ETF certo para os seus objetivos.

Noto que um ETF é um fundo de investimento, muitas vezes abreviado de “Fundo”, ou seja, quando falamos que o fundo do SP500 aumentou 2% ontem, significa que estamos a falar sempre do ETF SP500.

1. Qual é o Objetivos de Investimento ?

Primeiro, vamos compreender os objetivos para investir nesse ETF. Provavelmente está a pensar em alcançar a Liberdade Financeira (LF), a compra de um ETF, embora mais seguro, menos volátil, poderá levar um pouco de mais tempo a atingir esse objetivo mas ATENÇÃO que é ótimo para quem não quer ter trabalho, ou mesmo para quem não tem muito experiência. Isso mesmo, um ETF é dos melhores investimentos para atingir a LF, pois exige pouco ou nenhum tempo ao longo dos anos, o que significa que não temos de trabalhar para multiplicar o nosso dinheiro. Por outro lado, se o objetivo é manter o capital que já tem e apenas receber renda fixa com segurança, então um ETF de dividendos ou de renda fixa é o mais indicado mas vamos abordar esses tipos e classes de ETFs mais à frente.

Recomendo apenas os mais populares, pois existe muitas categorias de ETFs com poucas liquidez ou com comissões altas que podem sabotar os lucros.

O ideal é escolher um ETF que esteja alinhado com os seus objetivos financeiros, horizonte temporal e tolerância ao risco.

2. Quais são os Tipos de ETFs disponíveis ?

Vamos falar apenas de ETFs dos Estados Unidos, por serem os mais populares e utilizados, não só em Portugal mas no mundo. Os ETFs dos EUA podem ser classificados pelo tipo de exposição ou retorno que oferecem:

Por exemplo, podemos referir-nos aos ETFs Americanos do SPDR S&P 500 ETF Trust (SPY), o Vanguard Total Stock Market ETF (VTI), assim como também os ETFs Setoriais para exposição a setores como tecnologia (XLK) ou saúde (XLV). Também temos os ETFs Temáticos focados em tendências, como energia limpa (ICLN) ou inteligência artificial (BOTZ) ou ainda os ETFs de Rendimento Fixo, como o iShares U.S. Treasury Bond ETF (GOVT), ideal para investidores conservadores. Vale lembrar que todos os ETFs possuem uma sigla única que para além de os identificar, torna-os mais fáceis de pesquisar e saber todas as suas características, que iremos falar a seguir.

Mas afinal, quais são os tipo de ETF mais populares e que devo começar ?

Então os mais populares entre os investidores são:

- ETFs de Indices: Provavelmente o tipo mais popular de todos que replica os índices principais dos Estados Unidos, como o S&P 500 ETF Trust que oferece exposição às maiores empresas dos EUA.

- ETFs de Dividendos: são aqueles que oferecem renda fixa regular, pois focam-se em empresas de dividendos geralmente cíclicas.

- ETFs REIT: Para os apaixonados pelo imobiliário existe os REIT (real estate investment trusts) que são fundos focados só no imobiliário. Seja esse Comercial ou Residencial, com regras específicas e normalmente do tipo distributivo, em que as rendas são distribuídas pelos investidores periodicamente.

- ETFs de Crescimento: focados em ações de crescimento, como as grandes tecnológicas Americanas, mais conhecidas como FAANG (Facebook, Apple, Amazon, Netflix e Google). P.S. Eu sei é preciso atualizar a sigla, para adicionar a Nvidia. Até Rima 😀

- ETFs de Criptomoedas: Nasceram em 2021 e oferecem exposição às criptomoedas, comprando e acumulando as principais, como Bitcoin, Ethereum e Solana.

Um ETF de índices é das melhores, se não a melhor opção para investir a longo prazo, com pouco risco e trabalho, pois para além de diversificação e, no caso do SP500, temos um facto curioso, pouco sabido entre os investidores.

O índice S&P 500 reúne as 500 maiores empresas dos Estados Unidos, ajustando-se constantemente para refletir as melhores. Por exemplo, se uma empresa que atualmente não está no índice apresentar melhores resultados do que a empresa mais fraca no índice (a número 500), essa troca é feita na próxima revisão periódica. Assim, o índice mantém sempre as empresas mais fortes e representativas da economia Americana.

Quanto aos ETFs, existem diferentes tipos com características específicas:

Os ETFs de Índices são ideais para investidores que procuram uma estratégia simples, diversificada e de baixo custo.

Os ETFs de Dividendos e REITs são perfeitos para investidores mais conservadores e oferecem a vantagem de receber rendimentos regulares, na forma de dividendos.

ETFs de crescimento: Focados na valorização do capital a longo prazo, são mais seguros que os de criptomoedas, mas sem os pagamentos regulares dos de dividendos.

ETFs de criptomoedas são os mais arriscados, mas têm potencial para altos retornos. No entanto, como o mercado de criptomoedas é relativamente novo, está sujeito a grande volatilidade e riscos elevados, incluindo a possibilidade de perda total do capital.

A escolha do tipo de ETF deve alinhar-se às suas preferências pessoais em relação à diversificação, objetivos específicos e tolerância ao risco.

3. Analise o histórico do ETF

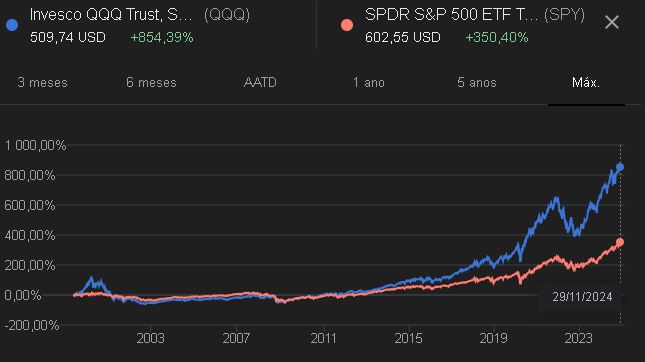

Se por exemplo optar pelo ETF de índice SPY poderá ver o histórico ao longo dos anos e dessa forma obter uma perspetiva da “saúde” do mesmo, assim como do potencial retorno no futuro. Um ETF com muitos altos e baixos, não nós dá muita segurança. Pretendesse um ETF que consiga superar as adversidades economias e que continue a crescer ao longo dos anos. Como podemos ver, nessa imagem o histórico é bastante saudável do ETF SPY:

Agora, vou seguir a dica partilhada por um amigo meu na semana passada sobre a minha isenção de responsabilidade de todos os conteúdos partilhados. A minha intenção pode ser a melhor do mundo em vós ajudar a atingir a LF mas todos somos diferentes, com histórias, comportamentos e vidas diferentes e por isso não posso garantir resultados com qualquer informação por mim partilhada.

4. Analise as Empresas ou ativos do ETF

Se está a pensar comprar um ETF é importante ter pelo menos uma noção do que compõe o ETF.

No caso, de um ETF que replica um índice, ver o objetivo do Índice e analisar as empresas desse mesmo Índice. De lembrar que também é importante analisar outros fatores, como a estrutura do índice, a sua volatilidade, os retornos históricos que já falamos e ainda o desempenho. Por exemplo: o ETF SPY tem a seguinte estrutura

Sectores:

- Tecnologia: 31.55%

- Financeira: 12.90%

- Saúde: 11.67%

- Retalho: 10.22%

- Telecomunicações: 8.77%

Maiores Empresas do ETF:

- Apple (AAPL): 7.14%

- Microsoft (MSFT): 5.59%

- NVIDIA (NVDA): 6.14%

- Amazon (AMZN): 3.74%

- Alphabet Class A (GOOGL): 1.96%

- Meta Platforms—Class A (META): 2.54%

- Alphabet Class C (GOOG): 1.90%

- Berkshire Hathaway Class B (BRK.B): 1.62%

- Eli Lilly (LLY): 1.51%

- Broadcom (AVGO): 1.68%

Por fim, certifique-se que o índice está alinhado com a sua estratégia e objetivos.

5. Avalie os Custos e Taxas

Os baixos custos são uma vantagem chave dos ETFs. Preste atenção a:

- Taxa de Despesas: Representa os custos anuais de gestão. Procure ETFs com taxas inferiores a 0,20%, como os da Vanguard ou iShares.

- Spread Bid-Ask: Quanto menor o spread, mais baixos os custos de transação (compra e venda).

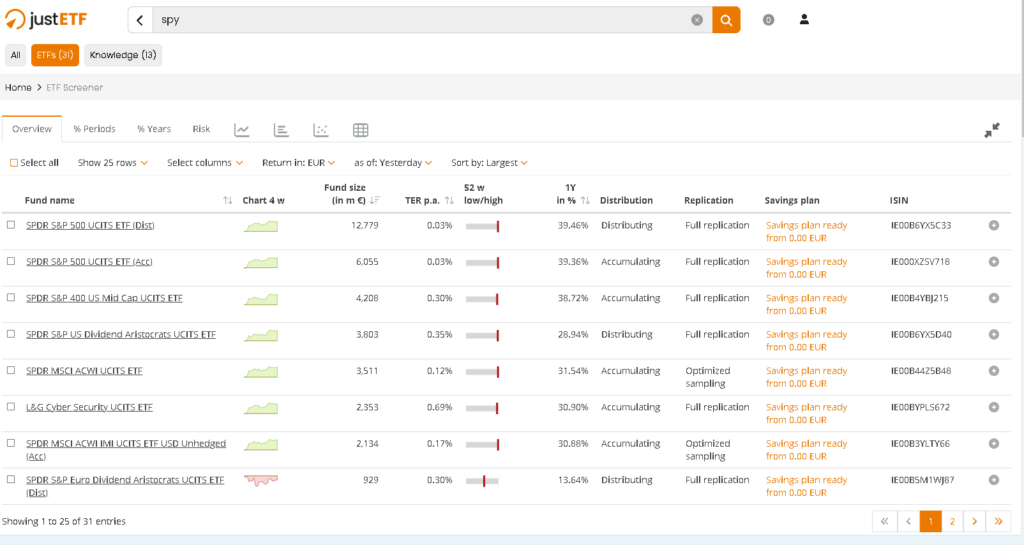

O SPY tem uma taxa de despesas de 0,0945%. Embora esta taxa seja baixa, não é a menor entre os ETFs que acompanham o índice S&P 500. A taxa de despesas do SPY é mais do que o triplo da taxa do Vanguard S&P 500 ETF (VOO), que é de 0,03%.

NOTA: Se possível, opte sempre por um ETF da Vanguard, pois este é gerido pelos próprios investidores, ao contrário da maioria dos ETFs que são detidos e geridos por grandes empresas. Além disso, os ETFs da Vanguard são eficientes em termos fiscais, devido à sua estrutura, que minimiza as distribuições de ganhos de capital tributáveis e ainda oferecem flexibilidade, pois podem ser comprados e vendidos ao longo do dia de negociação a preços em tempo real, tal como as ações.

Em suma, o foco da Vanguard em baixos custos, eficiência fiscal e gestão passiva torna os seus ETFs numa escolha popular para investimentos de longo prazo, em que as pequenas diferenças nos custos, podem traduzir-se em poupanças significativas.

Pode verificar essa informação e outras características dos ETFs no site justetf.com.

6. Considere a Liquidez

Se está a pensar em comprar um ETF não tão popular, é muito importante verificar a liquidez do ETF para assegurar que pode comprar e vender o ETF de forma eficiente. Confirme o Volume de Negociação, ou seja, volumes elevados geralmente significam spreads (diferença entre o preço de compra e de venda) mais próximos.

Além disso, verifique também o Tamanho do Fundo, ou seja, um ETF maior, como o SPY tende a ser mais líquido, com mais capital e menores spread. Logo, isso significa que quando comprar ou vender vai pagar um preço mais próximo do preço atual.

Evite ETFs de nicho com baixo volume de negociação, a menos que ofereçam uma exposição única e essencial para o seu portfólio e objetivos.

7. Analise a Consistência do Desempenho

No caso de um ETF do tipo índice, avalie a capacidade do ETF para replicar o índice de referência.

Os dois indicadores críticos são:

- Tracking Error: Mede quão bem o ETF acompanha o índice. Um erro menor indica uma replicação mais eficiente. Por outras palavras, mesmo com a tecnologia tão avançada hoje em dia ainda não existe uma forma de replicar na perfeição o índice na qual o ETF se baseia e por esse facto é importante ter atenção esse valor.

- Desempenho Histórico: Como já foi falado, verificar o histórico, mesmo que só no gráfico geral, já nos dá uma perceção do que podemos esperar, no caso dos ETF de índice, devemos analisar não só o gráfico em si mas a comparação com o índice de referência. Embora os retornos passados não garantam resultados futuros, revelam consistência na replicação do índice.

8. Composição do ETF

Pode analisar os ativos de um determinado ETF e reparar que têm milhares de ações ou também muito poucas ações. Por isso é importante que analise os ativos subjacentes do ETF. Por exemplo:

- ETFs Diversificados: Como o VTI, que inclui milhares de ações, reduzindo o risco de empresas individuais.

- ETFs Concentrados: Como o QQQ (Nasdaq-100), que se concentra em menos ações, mas de alto crescimento. Esse foi o meu ETF preferido quando comecei, pois o foco era em Tecnologia (a minha praia). Para além disso, possuía poucas ações e ainda a pensar no futuro promissor na transição digital das empresas a nível global, esse ETF seria altamente compensado.

Ao longo dos últimos 20 e poucos anos, o ETF SPY teve um retorno de 350% enquanto que o QQQ obteve um retorno de 854%.

Tenha em atenção para que a composição do ETF esteja alinhada com o nível desejado de diversificação e risco.

9. Escolha uma Gestora Popular

É sempre melhor optar por ETFs com empresas gestoras mais populares e confiáveis com um histórico sólido, para não cometer erros básicos de comprar ETFs com Gestores mal intencionados, com altas taxas ou falta de liquidez do fundo que poderá trazer prejuízos ao capital investido. Portanto, os melhores gestores de fundos e mais conhecidas são:

- Vanguard (Investidores dos seus próprios fundos)

- iShares (BlackRock – a maior empresa de fundos privados do mundo)

- State Street Global Advisors (SPDR)

Estes Gestores de Fundos são conhecidos por transparência, baixas taxas e boa gestão de fundos.

Conclusão

Escolher o ETF ideal para o mercado dos EUA envolve alinhar os seus objetivos financeiros com a estrutura, desempenho e custos do fundo. Ao realizar uma pesquisa cuidadosa e focar-se em liquidez, taxas de despesas e o tipo adequado ao objetivo, pode ajudar a tomar decisões que melhoram o seu portfólio.

Para mais informações, os melhores sites para explorar ETFs e as suas características são: ETF.com e o justetf.com

Todo o conteúdo apresentado neste site é uma forma de expressão. Seja através do meu pensamento, opinião ou uma simples forma de desabafar. Mais informação da cláusula de isenção de responsabilidade.